- Предприемчивите могат да рискуват със собствен бизнес - все още имат достъп до евтино финансиране и програми за подпомагане

- Очаква се депозитите да върнат част от блясъка си

- Похарчени пари за образование или за солар на покрива също могат да осигурят доход

Лудият галоп на цените направи почти нерешима задачата коя инвестиция може да компенсира поскъпването - поне за хората, които разчитат на допълнителен доход от спестени пари. Едва ли са много онези, които могат да се похвалят с вложения, осигурили им доход от над 17%, или колкото е натрупаната инфлацията за година.

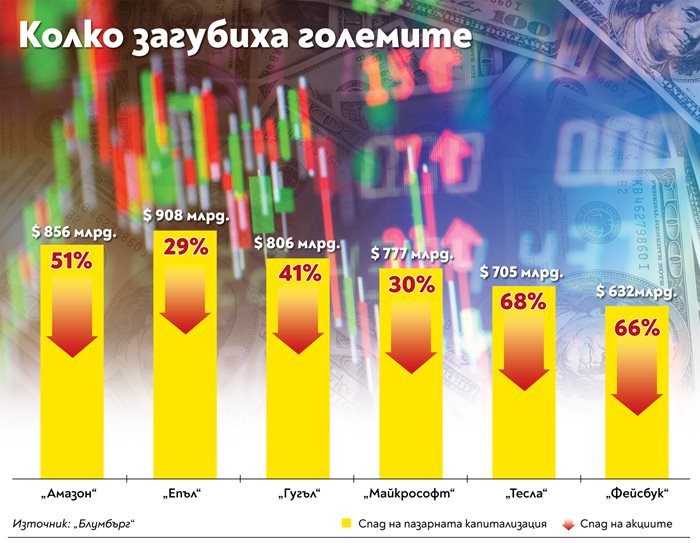

Примерите са повече от категорични - големите световни пазари на акции претърпяха спад от близо 20% през 2022-а. На този фон вероятно е донякъде утешително, че основният индекс на българската борса е загубил “само” 5% за година.

Златото, за което се смята, че е убежище при кризи, загуби,

макар и само 1% от цената си. Криптоиндустрията също не може да се похвали с успех - биткойнът например се срина с над 60 на сто. Безспорно поскъпване имаше при имотите, но данните на НСИ показват, че цената им през миналата година се е вдигнала с малко над 14%, тоест и те не могат да победят инфлацията.

Повечето анализатори са единодушни, че при бъдещо решение за инвестиране на свободни пари е най-добре да се забрави всичко, което в последните години се смяташе за сигурен източник на доходи. И е добре да се погледне към алтернативи, сред които може да се окажат и добре познатите

банкови депозити, които през 2023 г. имат шанс да върнат блясъка си

В момента влог носи годишна доходност от 0,05 до 0,9% в зависимост от срока, размера на сумата и избраната банка, но е най-добре да се вложи сума над 2000 лв. за минимум година и половина. А депозитите до 196 000 лв. са гарантирани 100%.

Очаква се през годината лихвите да растат - според финансисти с до 0,5% на всеки 6 месеца. Така доходността от влог може да стигне и над 2%. В същото време прогнозите са инфлацията да се забавя и за годината да е в рамките на 6-7 на сто.

Заради високите цени на енергията добра инвестиция може да се окаже поставянето на соларни панели за собствени нужди и всички други мерки за пестене на ток и отопление. От такова вложение може да се спечели до 10% годишно заради намалените разходи.

Донякъде традиционна, но също и добра алтернатива, е инвестицията в образование и допълнителна квалификация. Защото те дават шанс за по-добро заплащане напред във времето, с което да бъде компенсирана инфлацията.

За любителите на адреналина има и

“екзотики” като търговия със сертификати, базирани на цената на тока,

на фиксинга на различни валути. Рискът тук обаче е много висок, а фактът, че почти няма хора със специални познания, налага услугите на инвестиционен посредник, което изяжда част от доходността. Долна и горна граница на паричния ресурс за такава търговия няма.

Може да звучи странно заради очакваната рецесия, но повечето анализатори посочват, че

сега е време за стартиране и на

собствен бизнес Защото предприемчивите могат да се възползват от все още ниски лихви за оборотни пари, множество програми за финансиране и подпомагане. Подобно начинанение обаче трябва да се обмисли добре, защото има риск заради лихвите, които ще започнат да се качват, а и отпадането до 2-3 г. на някои от компенсациите и помощите.

Повечето анализатори и консултанти са категорични, че всяко инвестиционно решение трябва да се съобрази с три основни фактора през тази година - растящи лихви, намаляваща инфлация, възможна рецесия. И припомнят традиционното правило - да не се влагат всички пари в една инвестиция.

Инвестицията във фотоволтаици може да се окаже сред малкото печеливши през тази година, защото ще намали сметките за ток, което означава допълнителен доход.

За добър имот трябват минимум 50 000 лева

За инвестиция в имот трябва значителен финансов ресурс - поне 20-30% от стойността трябва да се плати със собствени средства, а за жилище в София с добра локация, от което може да се печели от наем, ще трябват поне 50 хил. лева. Доходността на година е в рамките на 2,5-3%. Тя обаче трябва да бъде намалена с разходите за поддръжка и данъци.

Ако се купува с цел печалба от препродажба на по-висока цена, трябва да се има предвид, че най-вероятно през тази година цените на жилищата ще паднат заради вдигането на лихвите по ипотечните кредити. Освен това всяка покупко-продажба отнема няколко процента за комисиони, данъци и такси, което се отразява на крайната печалба. Брокери съветват, преди да се инвестира в имот, да се обърне внимание не само на локацията му, а и какво предстои да се случи в съответния район. Самият имот може да бъде подобрен с функционално разпределение и вътрешен дизайн, но за това ще са нужни допълнителни инвестиции от 100 евро на кв. метър.

За хора с по-малко свободни пари вече има платформи за инвестиция в т.нар. споделен инвестиционен имот. Минималната сума за участие е 2000 евро, като обикновено в проектите се включват поне 14 участници. На тях се предоставят всички детайли - целеви имоти, срок, самоучастие, очаквана доходност.

Игри на борсата при свободни поне 20 000 лв.

Инвестицията в акции може да се прави и с малки суми, от които да се печели, но може да остави и горчив вкус, какъвто усетиха сега играчите на борсата. През 2022-а основният инекс в САЩ S&P 500 падна с близо 20%. До края на 2021 г. например компании гиганти като Tesla, Facebook, Amazon, Google изглеждаха блестящи, но през 2022 г. акциите им се сринаха с от 40 до 60%. Вложителите в европейските акции също се опариха - германският индекс DAX загуби над 12%, а лондонският FTSE 100 е почти без промяна. При развиващите се пазари като Китай, Индия, Индонезия, Мексико, Бразилия спадът е близо 20%.

Игрите на борсата са най-подходящи за хора със свободни поне 20 000 лв., които могат да останат блокирани в този вид вложение за период от поне три години. При избор на инвестиция в акции препоръката е тя да е сравнително дългосрочна, за да се избегнат загуби от продажбата на по-ниска цена при по-кратък период на вложението. Друг съвет е да се избират компании, които традиционно дават дивидент в продължение на няколко години. Така дори да има спад в цената на книжата, може да дойде доход от разпределението на печалбата, която да е в рамките на 3-4% годишно.

Инвестиционните фондове са алтернатива на инвестицията в акции, но и при тях няма гарантирана печалба. Затова, който реши да избере тази възможност, е най-добре да се консултира със специалист, който ще му предложи подходящ за него профил - облигации, акции, суровини, злато или други активи.

По-малко доходно, но и по-малко рисково е доверителното управление на пари. То обаче е за хора със свободни над 50 000 лв., а ключово е договарянето на комисионата, както и моментът на осребряване на инвестицията.

В злато влагайте под 10% от парите си

Златото се представя обичайно добре, когато лихвите са отрицателни. Неслучайно централните банки държат част от резервите си в злато. Но и то не може да се похвали с успех през миналата година, след като загуби 1% от цената си. Финансисти съветват при избор на такава инвестиция да не се влагат повече от 10% от свободните пари заради колебанията в котировките. И тук важи правилото за по-дългосрочно вложение. Най-популярни и достъпни са инвестиционното злато, както и монети. Цените на най-масовите варират от 500 до 1000 лв.

Алтернативна възможност е инвестирането в акции на компании, които добиват и търгуват със злато, или на фондове, които са “вързани” с котировките на благородния метал. В последно време набира скорост и инвестирането в бижута с цел препродажба. Но за това трябва да се ползват услугите на опитен бижутер, а за извличане на печалба от препродажбата трябва да се изчака.

Земята с най-малък риск, но не останаха парцели

Земеделските земи все още са една от малкото нискорискови инвестиции. Проблем е, че трудно се намират атрактивни парцели, защото голяма част от нивите вече са изкупени от инвестиционни фондове и крупни земеделци. Но все пак може да се намерят такива, чиито съсобственици не искат да ги стопанисват и предпочитат продажба.

Нарастващото търсене на земи е фактор за бъдещо увеличение на цената и печалба при препродажба. Може да се дадат и под аренда, която за атрактивни ниви е 80-100 лева на декар на година. При сегашните цени това прави към 5% годишна доходност. Към плюсовете на този вид инвестиция се добавя и това, че доходите от ренти не се облагат, банките ги признават като обезпечение по кредит.

4 °

4 °

13 °

13 °