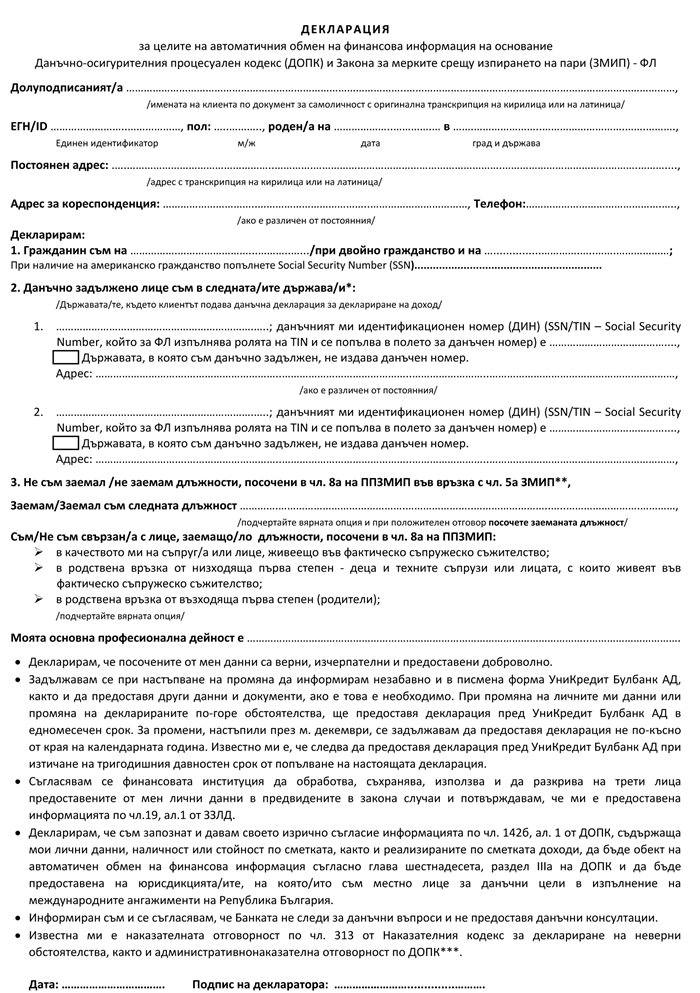

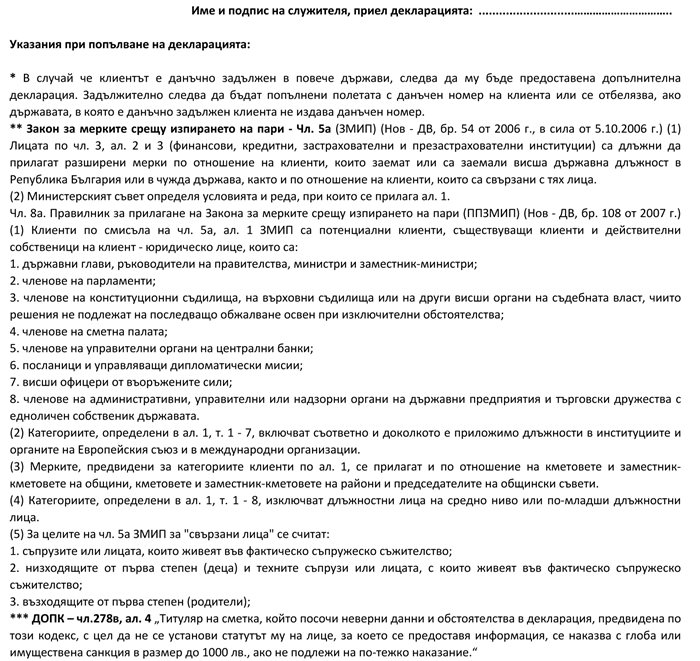

НАП проверява по списък и 2000 души със сметки в чужбина и внушителни покупки зад граница

Клонове на чуждестранни банки у нас отказват да правят депозити в левове и евра на една категория клиенти.

Това са известни и не толкова известни българи, които са пребивавали за кратко или по-дълго в политиката - министри, депутати, кметове, висши държавни чиновници или магистрати, които са част или са били част от съдебната власт. На

банков жаргон

такива клиенти

се наричат PEPs

Те могат да бъдат както физически лица, така и компании, чиито сметки са предмет на засилено текущо наблюдение по критерии, разписани от БНБ.

В него попадат и всички фирми, за които е установено, че те, или действителният им собственик е PEPs или свързано с него лице.

Предполага се, че в тази група попадат всички, които подават декларации за доходи и имоти в Сметната палата и в Инспектората на Висшия съдебен съвет.

Любопитното е, че банки не само отказват, но връщат на хора от тази категория парите от депозити, стояли с години във въпросните финансови институции. От два от клоновете потвърдиха, че вече са отказали и върнали депозити. Банките предоставят на всеки клиент при всяка трансакция въпросник за произхода на парите, както и задължителното отбелязване за гражданството му.

Отклоняват обаче въпросите как преценяват дали въпросният клиент попада в тази категория на политици, висши чиновници и магистрати и как решават дали парите му са “чисти” и заработени честно.

Причината за първите случаи на откази, както и за масираните проверки, е, че от януари 2017 г. България вече е част от автоматичен обмен на данни с Общото икономическо пространство (ОИСР) на Европейския съюз и с още 90 държави до момента. Това означава, че

всички

финансови

институции,

опериращи в

България,

са задължени веднъж годишно да предоставят на НАП и на БНБ информация за разкрити и закрити сметки, движения по тях, банкови преводи за значими покупки зад граница, сумите за които са минали по банков път. Същото задължение имат застрахователи, инвестиционни посредници, всякакъв вид фондове и всички останали институции, предлагащи финансови услуги на наша територия.

Изискването е по силата на т.нар. FATCA законодателство (виж карето.)

Възможно е отказът да се приемат на депозит пари на хора от категорията клиенти политици, висши чиновници или магистрати да е свързан и с вече започнала

проверка, която е

установила нещо

подозрително

в авоарите

Или пък са били налице съмнения за косвена връзка на тези авоари с друг подозрителен клиент - съдружник, доставчик, човек, на който той е изплащал хонорари или е имал сключени договори за консултиране или други услуги. Означава също, че проверката продължава. Докато не приключи, отказът ще бъде налице.

От есента на 2018 г. българската Национална агенция по приходите получава в срок от 24 часа информация за всеки българин, който открива банкови сметки в САЩ или Европа.

По време на мандата на сегашния управител на БНБ Димитър Радев, централната ни банка също стана част от обмена на банкова информация.

Ако основанията за преводите и сумите се разминават по банковите критерии за достоверност, името, адресът и телефонът на въпросния клиент се докладват в НАП.

В тази категория българи, които оперират с внушителни сметки в чужбина, попадат около 2000 души. През март “24 часа” съобщи за този списък, който тогава съдържаше 1000 имена, но той се допълва почти всеки ден. Всеки един от тях е надлежно уведомен, че ще бъде проверен за произхода на доходите си във всяка от държавите, за фирми- негова собственост в тях, вкл. и в офшорни зони, за платени данъци в която и да е държава.

Никой не може

да бъде обявен

за нарушител,

докато проверката не завърши. Дори и след това и при открити разминавания процедурата не е приключила и имена не се обявяват. Често след проверката се назначава ревизия, при която се търсят и доказват доходи и разходи за 5 г. назад.

Законодателство FATCA е послужило за основа на т.нар. Многостранната конвенция за административно сътрудничество, към която от 2014 г. се присъединява и България. Тя включва стандарт за

автоматичен

обмен на

данъчна и

банкова

информация

(Common reporting standart (CRS) на ОИСР. Това означава, че действието на FATСA е разширено и информация се обменя не само за американски граждани, но за всеки, който има сметки, доходи, имоти и др. финансови операции в една от тези държави.

Това означава, че през есента на 2018 г. в

НАП вече

има справки за

български

граждани и

компании

със сметки зад граница. Освен от банки, имотни агенции, застрахователни компании, пенсионни дружества чрез автоматичния обмен се предоставя и проверява информация и от компании за продажба на автомобили, луксозни бутици, магазини за продажба на бижута.

САЩ удрят офшорните сметки със специален закон

САЩ не се шегуват, когато става въпрос за укриването на данъци в чужбина и използването на офшорни сметки. Затова през лятото на 2014 г. американските власти приемат акта FATCA (данъчен закон за чуждестранните сметки). Според него всички американски граждани в страната или живеещи в чужбина трябва да попълват годишна декларация, в която да обявяват всички свои чуждестранни сметки и авоари. Целта е възпрепятстване на случаите на избягване на плащането на данъци от американски граждани или жители.

При отказ или непопълване на декларацията американците се глобяват с 50 000 долара.

Законът беше замислен още през 2010 г. след скандала с швейцарската банка UBS, която беше принудена да плати 780 млн. долара на Вашингтон през 2009 г., тъй като е помагала на хиляди свои американски клиенти да укриват данъци.

FATCA има и международна клауза - реципрочна и нереципрочна версия. Според нея САЩ сключват споразумения с други страни за обмен на информация. България е подписала нереципрочното споразумение, което я задължава само тя да предоставя информация на американските данъчни служби за финансови сметки на американски лица в българските финансови институции.

Споразумението засяга основно банки, животозастрахователни компании, инвестиционни посредници и колективните инвестиционни схеми и управляващите ги дружества. В това число влизат както българските финансови институции, така и клоновете на чуждестранни финансови институции, установени в страната. Ако финансовите институции не могат или не желаят да участват в този режим, те могат да бъдат обложени с данък върху дохода до 30% с източник САЩ.

Информацията, която подлежи на разкриване пред американската данъчна администрация, включва име на лицето, данъчен номер, номер на сметка, движения по нея. Нефинансовите институции нямат задължения за отчитане. Те обаче са длъжни да разкрият дяловото американско участие с над 10% от капитала.

Законът предизвика редица протести, защото засяга разкриването на банковата информация и защитата на личните данни на клиентите.

9 °

9 °

17 °

17 °